大家好,我是Duncan,在金融行业工作了11年,最近在一家头部金融科技公司担任产品负责人。毕业前8年一直在银行总行做产品设计和管理,负责过的产品有企业网银、个人消费贷、电子账户以及银行内部营销管理系统等。

首先分析市场环境,银行都是通过线下网点起家的,以往银行通过网点触达客户,但当银行业和其它行业一样进入到发展成熟期时,新客户的挖掘就变得越来越难,市场增速也随之放缓。

在新客户获取成本变高的情况下,银行就需要转向对存量客户进行挖掘和精细化运营,从而提升客户价值。本次主要分享向客户推荐银行理财类产品,让客户把钱留在银行,为银行贡献利润的经营之道。

本次分享有两个前提条件:

第一、公司已发展到一定规模,虽然新用户获取困难,但积累大量的客户存量,但由于之前聚焦在高价值客户经营,大量沉睡的长尾客户没人经营和挖掘;

第二、公司有一定的数据化经营能力,整体数据化水平较高并有系统支撑,希望提升精细化、标准化运营能力。

做数字化经营主要有三大原因:

第一、银行网点流量逐步下降,如上图所示是15年到17年的数据,这两年因为疫情网点流量下降会更加明显,所以单靠线下很难覆盖到客户;

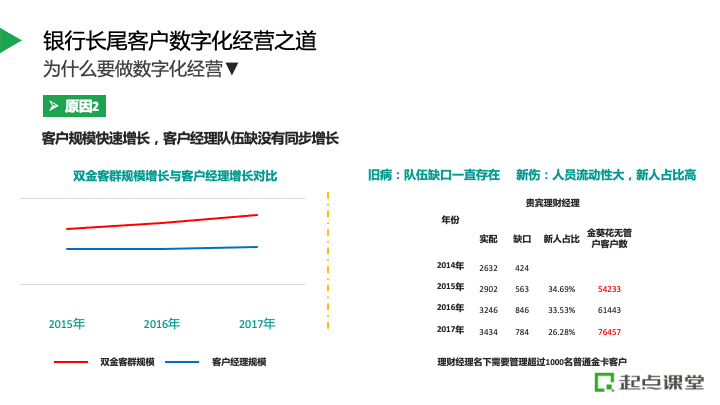

第二、客户规模在快速增长,但相应的客户经理队伍却没有同步增长。如上图左侧所示,红色线代表银行客户规模在逐步上升,蓝色线则代表客户经理规模基本持平,详细数据如上图右侧所示,15年到17年客户数量从5.4万上升到7.6万,但由于客户经理的缺口大,导致每个客户经理名下要管理超过1000名的精细化客户;

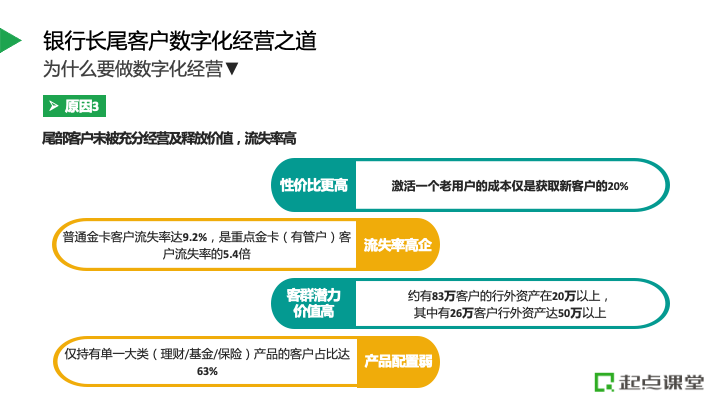

第三、尾部客户价值未被充分挖掘,流失率高。激活一个老用户的成本是获取一个新用户成本的20%左右,这是各行业通用数据,所以相比新用户获取,老用户的激活性价比更高。

同样产品的客户如果没有人经营,流失率是有管护客户的5.4倍,而尾部客群的潜力也非常高,通过行外数据标签完善用户画像后发现,有83万客户的行外资产在20万以上,这表示客户有钱,只是没有把钱放在本银行里。

除此之外,这批客群的资产产品配置也比较弱,仅持有单一大类产品的客户占比达63%,有数据表明,当给客户推荐更多产品让其充分享受到银行各种理财服务时,流失率可以从13%下降到5%,所以产品配置强有助于提高客户在平台的留存率。

基于以上三大原因,该银行在18年提出进行数据化经营战略,并总结为三个特点:线上化、低成本和智能化。

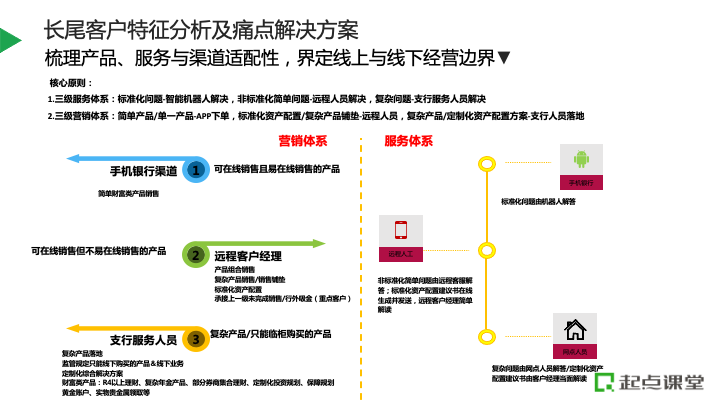

一、长尾客户特征分析及痛点解决方案

做数据化经营首先要回答四个问题:

第一、哪些客户适合通过线上渠道经营?

第二、客户的需求是什么?

第三、经营渠道包括哪些?

第四、有哪些产品/业务适合在线上渠道销售/办理?哪些不适合?

银行跟其它互联网行业有些许不同,因为银行受到监管约束,有些业务必须通过线下网点办理。

1.数字化经营怎么做?

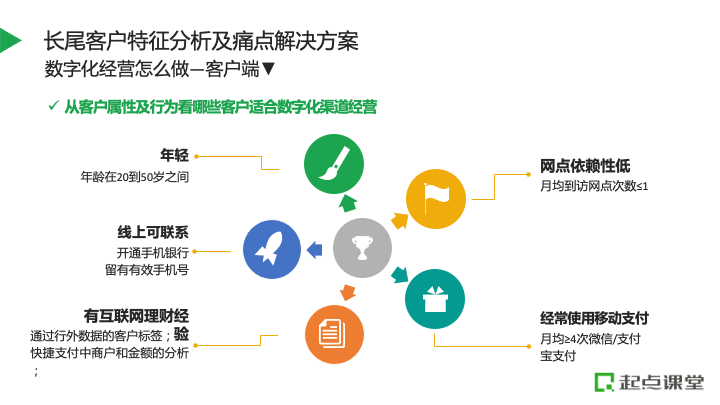

首先通过数据分析和经营经验,挖掘出适合线上经营的客户特征:

第一个是客户的年龄层,在20到50岁之间;

第二个是网点依赖性低,月均到访网点的次数少于或等于一次;

第三个是最关键的,即客户线上可联系,需有开通手机银行并留有有效手机号,可以通过手机银行Push或短信触达到;

第四个是客户经营的门槛及潜力,比如客户经常使用移动支付,当手机银行给客户推送产品时,可以无障碍完成操作和办理业务;

第五个是有互联网理财经验,可以通过行外数据标签完善客户画像,同时结合银行快捷支付的数据挖掘。因为只要客户开了银行卡,哪怕没有开通手机银行,在其使用快捷支付时,银行也可以通过快捷支付的金额及业务粗略判断出支付场景,从而判断客户是否有互联网理财经验,是否适合做线上数字化经营。

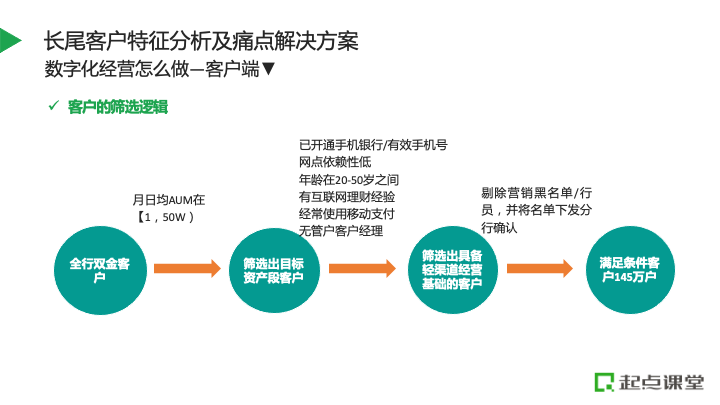

当筛选完客户后,需要再剔除掉营销黑名单及内部行员,然后把名单下发给分行进行确认,由此可以筛选出大约145万目标客户。

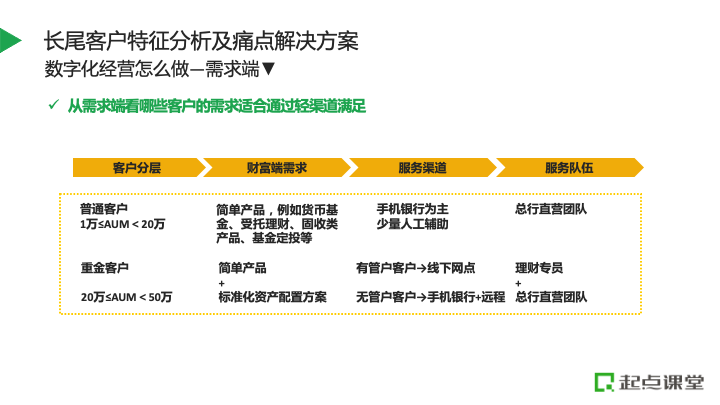

完成客户筛选后,需要再次梳理客户需求,先按照AUM把客户粗略分层为普通客户和重金客户,AUM是指客户在银行里的管理资产,即通过银行代销购买的基金、保险等产品和存款加起来的管理资产总额。

对于AUM小于20万的客群,其财富端需求主要是简单产品,比如货币基金、受托理财、固收类产品、基金定投等,服务渠道主要以手机银行为主,当客户遇到困难时,再以远程客服进行人工辅助,服务队伍由总行直营团队进行服务。

对于AUM在20到50万之间的客群,除简单产品外,还可给客户进行标准化资产配置方案,服务渠道除手机银行、远程客服队伍外,还可引导到线下网点,由线下理财专员提供专属服务。

综上可以把客户经营划分成两大块:客户营销和客户服务。

客户营销主要分三级:

第一级是通过手机银行渠道,给客户推荐可线上销售和办理的产品;

第二级同样是通过手机银行渠道进行推荐,但产品会稍微复杂,需有远程客户经理介入并给客户进行解答,同时推荐标准化资产配置方案;

第三级涉及到复杂产品,比如信托理财必须线下购买,由支行服务人员给客户进行销售。

客户服务体系主要分三层:

第一层,标准化产品由智能机器人给客户进行解答;

第二层,非标准化简单问题由远程客服解答,标准化资产配置建议书在线生成并发送,由远程客户经理简单解读;

第三层,复杂问题由网点人员解答,定制化资产配置建议书由客户经理当面解读。

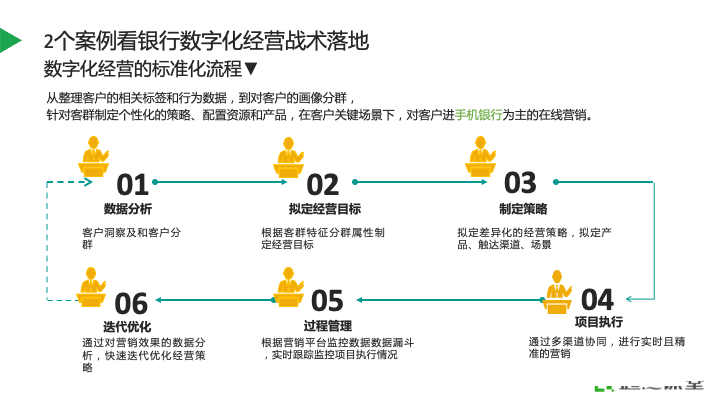

二、2个案例看银行数字化经营战术落地

数字化经营的标准化流程可以分成六步,并且循环迭代:

第一步是数据分析,主要目的是进行客户洞察及客户分层,因为做数字化和精细化经营,要根据不同的客户特征及客群制定差异化策略;

第二步是拟定经营目标,当完成客户分层后,需拟定每个客群的经营目标,而经营目标必须有数据指标进行量化,比如考察代发工具的留存率,必须要有指标才可以进行验证;

第三步是根据经营目标进行差异化经营策略,主要根据客群需求及特点推送相应产品或权益,在适合渠道或产品下给客户进行推荐;

第四步是项目执行,重点强调精准和实时,在最恰当时给客户进行推荐,比延后执行的响应率和成功率更高,通过数据可以验证响应率可以提升两倍以上;

第五步是过程监控和管理,根据营销平台监控数据漏斗,实时跟踪监控项目执行情况;

第六步是根据营销效果数据分析,并快速迭代优化。

三、数字化经营效果

在接下来的部分,Duncan老师用2个案例详细讲解了数字化经营的标准化流程以及数字化的经营效果。

囿于篇幅有限,想要观看完整视频的朋友可扫描下方二维码添加会员学习顾问@betty老师的微信,并备注“Duncan”,即可获得观看链接。

四、本月直播预告

本次会员直播课程,Duncan老师为大家详细讲解了二八定律,看银行长尾客户数字化经营之道,希望大家都能有所收获~

每周三/四晚上8点,起点课堂会员平台都会邀请一线的互联网产品、运营实战派专家,与大家分享最新的产品行业动态、运营玩法和干货知识。

每个月的会员直播都有月度主题,每周直播围绕月度主题展开。本月主题如下:

给作者点赞,鼓励TA抓紧创作!

来源:http://www.woshipm.com/operate/5368130.html

本站部分图文来源于网络,如有侵权请联系删除。

百木园

百木园