在量化欺诈风险时,如果说一个最常用指标,无疑是“首逾”。相比其他风险核心指标,首逾的可衍生性很强,目前已组成一个庞大的家族。业内有很多种多样的统计方式,不免让人混淆不清。但无论采用何种统计方式,归根结底都是从场景出发,更好的量化风险。今天,咱们追本溯源,找到最源头的那个口径,了解它的计算逻辑。以便后续遇到首逾家族里的其它成员,也能触类旁通。

首先,欺诈是客户行为,首逾既然是为了量化欺诈风险,那么首逾的计算指标也应该是客户维度,而不是某一笔订单的维度;比如信贷授信是针对客户授信,那么我们计算首逾的统计项是客户数。

一、观测数据获取

一个客户的首逾只有一次,因此一个客户只能计算一次,不能重复计算。有几种情况大家可以探讨下:

(1)一个客户经常发生多笔借款,这种情况下该选取那一笔来代表客户行为呢?

——选取第一笔。而且是观测第一笔的第一期的还款情况。

注:这里判断第一笔的时间维度精确到天就可以了。

(2)再把场景再细化一下,一个客户在授信后,第一次借款的同一天借了多笔的情况。那么该选取第一笔订单呢?

——选取客户第一笔借款当天所有的订单。

二、客户首逾判定

上一步选好了订单范围,接下来就该做首逾判定了,类似的,也分为两种情况:

1. 对于只有一笔订单代表客户行为的客户

很简单,直接观测这笔订单首期到期后是否逾期即可。若首期逾期则可定义为首逾客户。

2. 对于有多笔订单代表客户行为的客户

这个相对复杂些,需要所有选中的订单首期到期之后出现逾期才可定义为首逾客户。只要有任一一笔订单正常还款,都不应将该客户判定为首逾客户。

(从欺诈的动机出发,也容易理解,好不容易得逞了,必然卷款跑路,一笔都不会还的)

三、首逾计算(到期占比率、整体首逾率)

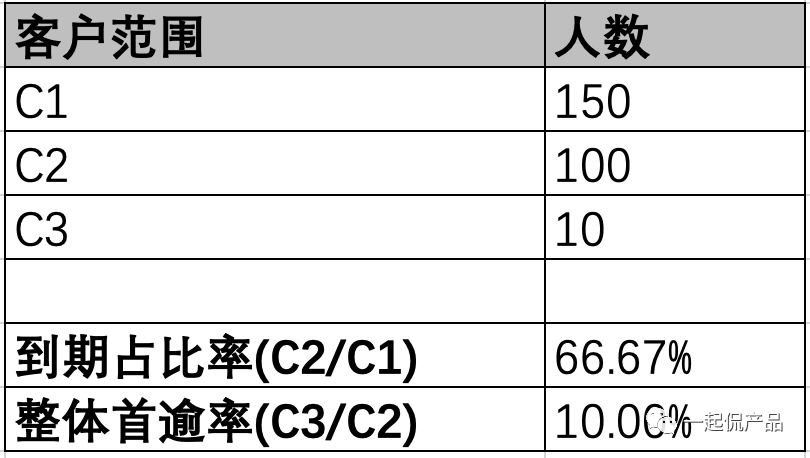

定义好了客户,下一步就是指标的计算了。首先我们先计算整体首逾率,这里还有一个“到期占比”的概念。

假设统计时间点是T1,那我们可以统计出截止到T1以前完成借款的总客户数,定义为C1;

这C1个客户中,可以进行首逾判断的客户数(过了首期还款日),定义为C2;

在C2个客户中,判定为首逾客户数,定义为C3。

到期占比率= C2 / C1

(是对应首逾率的可信度,越大越可信)

整体的首逾率= C3 / C2

(即整体客户中首逾客户的比例)

举例如下:

四、监控报表

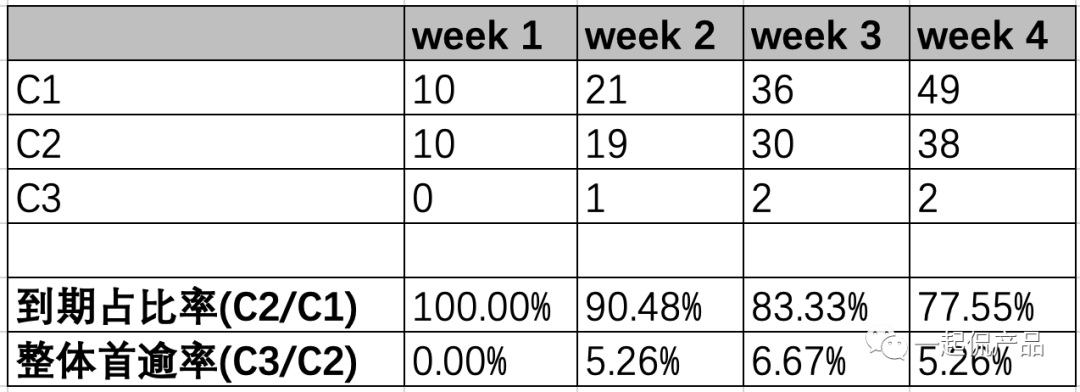

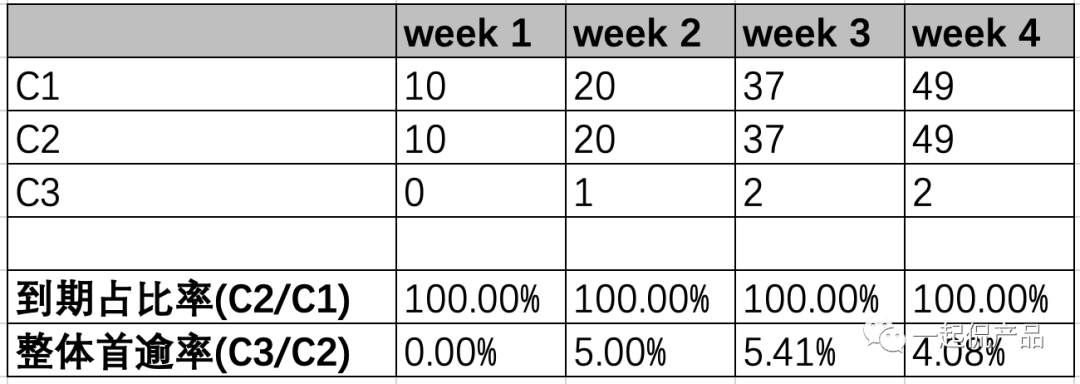

单一的指标很难看出问题,监控要有维度,常用维度有时间、产品类型,渠道、期数,客户等级等。维度又要切分,拿最常用的时间举例,通常有两种划分方式:

1. 按借款时间切分

可以观测到不同时间段内首次借款的客户的首逾率的差异。

2. 按首还时间切分

可以观测到首还时间的变化对当前新增逾期的影响。

五、进阶—— FSTQPD

话不多说,直接列举:

- FSTQ:首逾发生在前四期

- FPDX:首逾发生在第一期且逾期X天客户

- SPDX:首逾发生在第二期且逾期X天客户

- TPDX:首逾发生在第三期且逾期X天客户

- QPDX:首逾发生在第四期且逾期X天客户

FSTQPD指标之间有互斥性,需要特别注意的就是这个【首】字,计算首二逾的时候,要将首逾客户排除。

至此,以上是我对首逾以及衍生的一系列指标的理解和认识,不当之处,还请斧正。

作者:王小宾;微信公众号:一起侃产品

本文由@并不跳步交叉步 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自 Unsplash,基于 CC0 协议

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

来源:https://www.woshipm.com/pmd/5653873.html

本站部分图文来源于网络,如有侵权请联系删除。

百木园

百木园